Оценка современного состояния российского рынка меда

Для России мед является традиционным продуктом питания, изначально добыча меда в стране была представлена бортничеством, но затем началось развитие пчеловодства как отрасли сельского хозяйства. Причем, в отличие от других отраслей животноводства, пчеловодство всегда развивалось не только в коллективных формах хозяйства, но и преимущественно в форме личных пасек.

Риски, сопровождающие развитие сельского хозяйства в России, характерны и для такой отрасли как пчеловодство. Суровые природно-климатические условия на большей части территории страны, неразвитый рынок средств производства, недостаточное развитие информационных ресурсов, касающихся пчеловодства, и прочие причины являются сдерживающими факторами развития этой отрасли.

К группе производственных рисков пчеловодства можно отнести следующие:

- Неблагоприятное, дождливое лето, неурожай основных медосборов;

- Большой отпад семей во время зимовки вследствие очень суровой зимы;

- Заболевания пчелиных семей (варроатоз, сальмонеллёз и другие);

- Отравление пчел ядохимикатами с обрабатываемых полей;

- Стихийные бедствия (пожары, ураганы, затопление, засуха) [5].

Такое явление как заболевания пчел, помимо сокращения количества пчелосемей и уменьшения сборов меда, может приводить к ухудшению качества товарного меда путем попадания в него антибиотиков, которыми лечат пчел. Национальные стандарты качества товарного меда, а также его упаковки, условия хранения и транспортировки установлены межгосударственным стандартом ГОСТ 19792-2017 «Мед натуральный. Технические условия», введенным в действие 1 января 2019 года Приказом Федерального агентства по техническому регулированию и метрологии от 9 ноября 2017 г. № 1715-ст [1].

На мировом рынке меда Россия не является крупным игроком, поскольку в мировом объеме производства меда ее доля составляет лишь 3,5%.

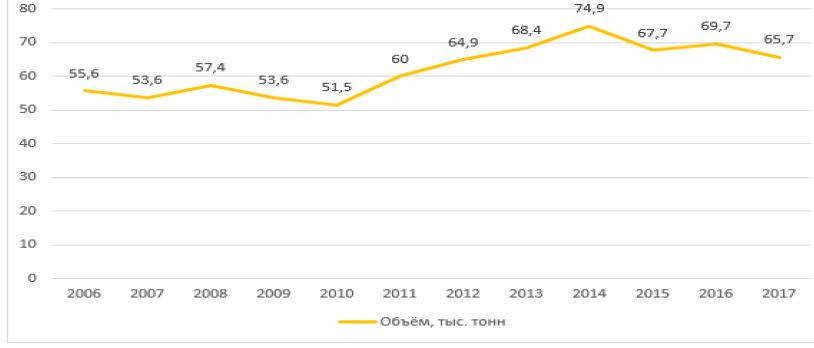

По данным продовольственной и сельскохозяйственной организации ООН - ФАО (FAO) в 2017 году Российская Федерация по объемам производства меда в мире делила 6 место с Украиной - было произведено по 66 тысяч тонн. Первое место по объемам производства занимает Китай (551 тыс. т), второе - Турция (114 тыс. т), третье, четвертое и пятое - Аргентина (76 тыс. т), Иран (70 тыс. т) и США (67 тыс. т) соответственно [3]. За период с 2006 года объемы производства меда в стране колеблются (рисунок 1). Можно отметить пиковое снижение производства в 2010 году, обусловленное плохими погодными условиями.

Рисунок 1 — О&ъем производства товарного меда в РФ

С 2010 года наблюдается стабильный рост объемов производства до 2014 года - за этот период рост составил 45,4%. Затем происходят незначительные колебания, которые обусловлены рядом факторов, с определяющей ролью климатического. Относительно небольшие объемы производства меда оказывали влияние на положении России на мировом медовом рынке - страна до 2013 года в основном импортировала мед. А на производство меда в значительной степени влияет количество пчелосемей (таблица 1).

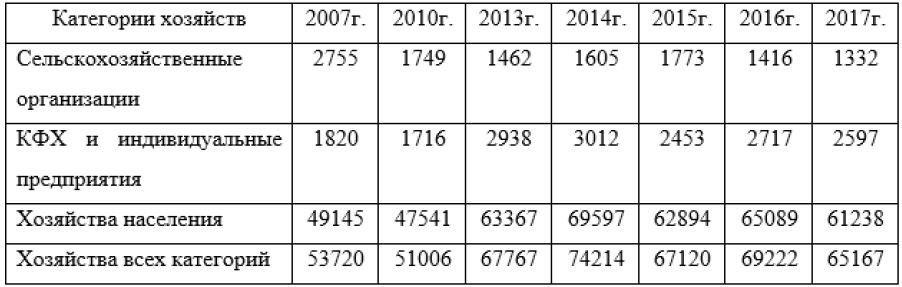

Таблица 1 — Число пчелосемей в РФ по категориям хозяйств, тыс. шт. [2]

![Таблица 1 — Число пчелосемей в РФ по категориям хозяйств, тыс. шт. [2] Таблица 1 — Число пчелосемей в РФ по категориям хозяйств, тыс. шт. [2]](/images/ekonom/rinok/orr01t.jpg) По итогам Всероссийской сельскохозяйственной переписи 2016 года (далее ВСХП), число пчелосемей за 10 лет между двумя переписями сократилось на 10,0%. Сокращение количества пчелосемей произошло в основном за счет уменьшения количества пчелосемей в хозяйствах населения на 368,2 тыс. шт., и сокращения их в сельскохозяйственных организациях - на 95,8 тыс. шт.

По итогам Всероссийской сельскохозяйственной переписи 2016 года (далее ВСХП), число пчелосемей за 10 лет между двумя переписями сократилось на 10,0%. Сокращение количества пчелосемей произошло в основном за счет уменьшения количества пчелосемей в хозяйствах населения на 368,2 тыс. шт., и сокращения их в сельскохозяйственных организациях - на 95,8 тыс. шт.

При этом наблюдается рост количества пчелосемей в КФХ и у индивидуальных предпринимателей - рост составил 151,2%. Но даже этот рост в абсолютном выражении -86,2 тыс. шт. - не обеспечил сохранения численности пчелосемей в целом по стране. Главные причины этого кроются в непродуманной приватизации пасек, несоблюдении системы агрозоотехнического обслуживания отрасли, снижении рентабельности пчеловодства.

Рассмотрим динамику валового производства мёда в РФ по категориям хозяйств (таблица 2).

Таблица 2 - Производство мёда в РФ по категориям хозяйств, тонн

За последние 10 лет происходило снижение количества пчелосемей в сельскохозяйственных организациях практически в два раза, что повлекло за собой уменьшение производства мёда в данной категории хозяйств на 51,7%. А вот рост пчелосемей в КФХ и у индивидуальных предпринимателей в 2,5 раза дало прирост производства мёда только на 42,7%.

Количество пчелосемей в хозяйствах населения уменьшилось на 10,6%, но объем производства увеличился на 12093 тонны, или на 24,6%. В целом, за период с 2007 по 2017 год производство мёда в хозяйствах всех категорий увеличилось на 21,3%.

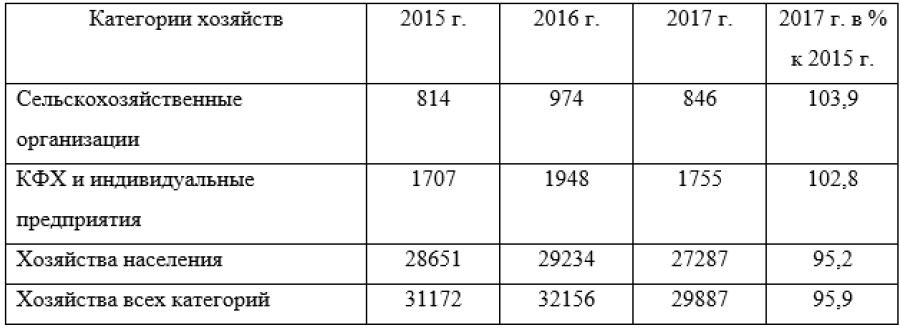

Производство любого вида продукции оказывает существенное влияние на возможность его реализации (таблица 3).

Таблица 3 - Реализация меда по категориям хозяйств, тонн

За последние три года сельскохозяйственные организации и КФХ увеличили объемы реализации мёда в среднем на 3%. Объемы продаж меда в хозяйствах населения сократились на 4,8%. Это связано с сокращением производства мёда с 62894 тонн в 2015 году до 61238 тонн в 2017 году.

За последние три года сельскохозяйственные организации и КФХ увеличили объемы реализации мёда в среднем на 3%. Объемы продаж меда в хозяйствах населения сократились на 4,8%. Это связано с сокращением производства мёда с 62894 тонн в 2015 году до 61238 тонн в 2017 году.

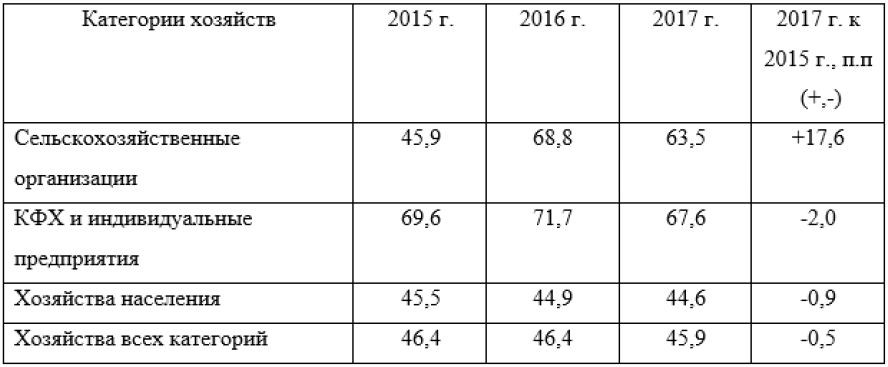

Как правило, чем больше продукции производят предприятия, тем выше уровень товарности данного вида продукции (таблица 4).

Таблица 4 - Уровень товарности мёда по категориям хозяйств. %

Наивысший уровень товарности мёда отмечается в КФХ и индивидуальных предприятиях - в пределах 70% производимого мёда реализуется. Но в динамике возрастает только уровень товарности мёда в сельскохозяйственных организациях - на 17,6 п.п. В целом по стране уровень товарности мёда в среднем 46%.

Наивысший уровень товарности мёда отмечается в КФХ и индивидуальных предприятиях - в пределах 70% производимого мёда реализуется. Но в динамике возрастает только уровень товарности мёда в сельскохозяйственных организациях - на 17,6 п.п. В целом по стране уровень товарности мёда в среднем 46%.

Таким образом, для дальнейшего развития рынка мёда необходимо развитие организаций и предприятий всех форм собственности и различных организационно-правовых форм.

Производство меда и уровень его внутристранового потребления определяет возможности страны по экспорту либо потребность в импорте.

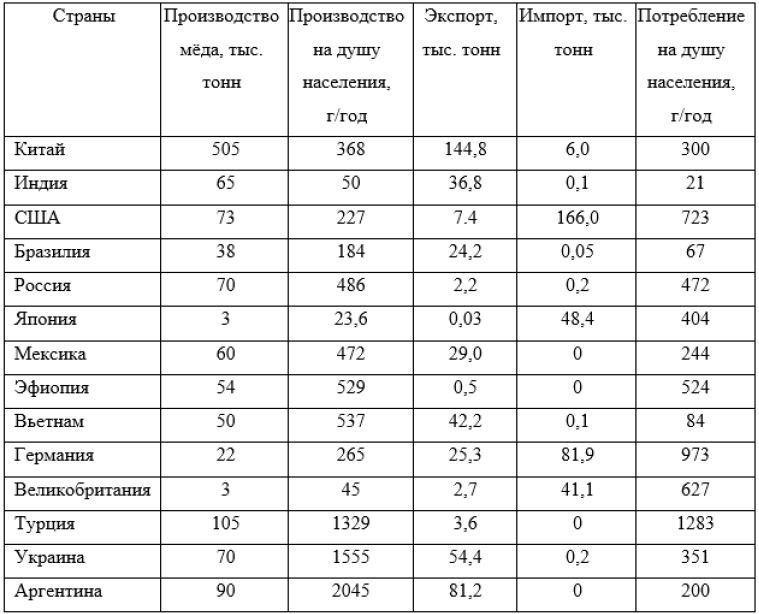

По производству меда на душу населения Россия опережает многие другие «пчеловодные державы» (таблица 5), а по его среднедушевому потреблению не отстает от большинства из них и незначительно уступает США, Германии и другим развитым странам [6].

Таблица 5 - Производство меда и его потребление на душу населения в России н других странах в 2016 году, по данным зарубежной и российской статистики

Наибольшее производство на душу населения наблюдается в странах, занимающих лидирующее положение в мире по производству меда и имеющих относительно небольшую численность населения - Аргентина, Украина и Турция. Эти же страны на мировом рынке являются основными экспортерами меда. По данным таблицы 5 можно отметить, что в 2016 году Россия экспортировала в 11 раз больше меда, чем импортировала.

Для оценки роли страны на мировом рынке меда целесообразно рассмотреть динамику экспорта и импорта российского меда. По данным International Trade Centre (ITC), Россия в 2018 году играла весьма скромную роль в мировой торговле медом, пребывая на 39 месте по стоимости и на 36 месте - по объему экспортированного меда [7].

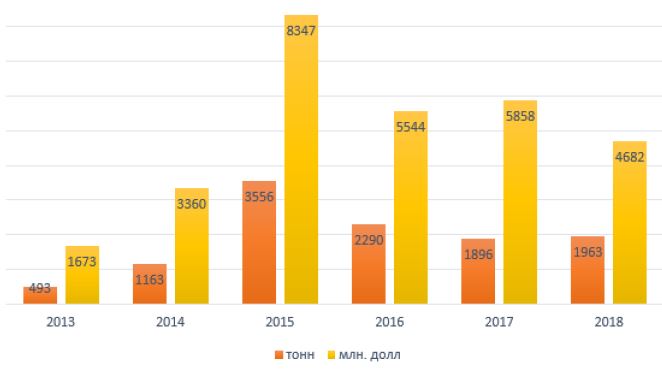

Динамика экспорта меда в натуральном и стоимостном измерении представлена на рисунке 2.

Рисунок 2 - Динамика экспорта российского меда в 2013-2018 годах

Падение объемов экспорта меда после 2015 года объясняется низкой конкурентоспособностью российского меда на мировом рынке из-за высокой по сравнению с азиатским медом цены; качеством, не отвечающим требованиям стран ЕС; обвалом мировых цен на мед - в 2016 году они снизились на 30-50%. Вследствие этого российские производители были вынуждены переориентироваться на внутренний рынок страны.

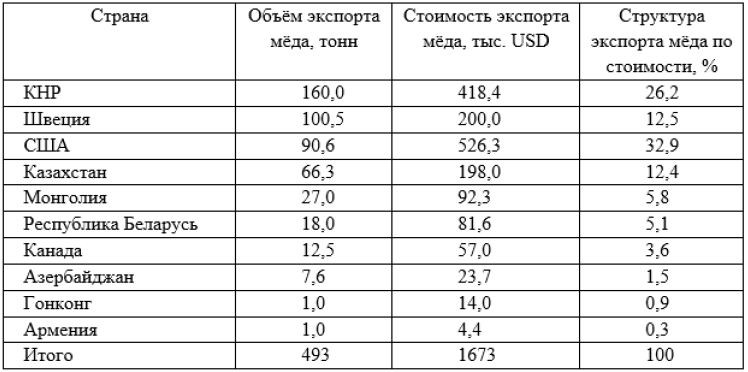

Рассмотрим географию экспорта российского мёда в 2013 году (таблица 6).

Таблица б - География экспорта мёда из РФ в 2013 году

Разнонаправленность поставок российского меда в 2013 году можно объяснить новизной этого рынка для российского производителя, хотя в структуре экспорта можно выделить четыре страны, на которые приходится 84% всего российского экспорта меда, -США, Китай, Швеция и Казахстан. К 2017 году наблюдается увеличение объемов и расширение географии экспорта российского меда (таблица 7).

Таблица 7 - География экспорта мёда из РФ с января 2017 года по январь 2018 года

Данные таблицы 7 не совпадают с данными рисунка 2 в силу того, что в таблице 7 рассматриваемый период не является календарным годом. Но, даже при условном сопоставлении 2013 и 2017 годов можно отметить тенденцию роста экспорта и увеличением доли экспорта меда в Китай. При этом экспорт в США существенно уменьшился, но связано это не столько с объемами экспорта, сколько со снижением цен на мировом рынке.

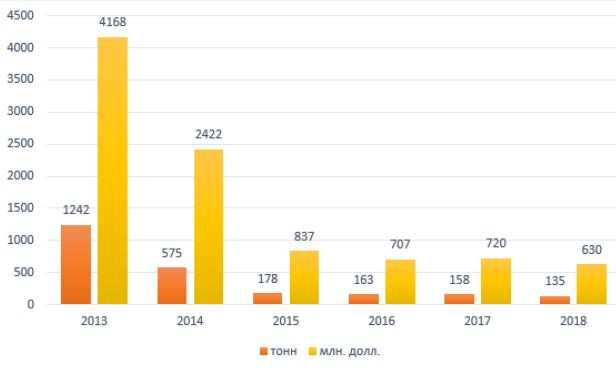

Рисунок 3 - Динамика импорта меда Россиеи в 2013-2018 годах

Импорт меда Россией в 2018 году оставался на уровне предыдущих трех лет (рисунок 3), и по этому показателю наша страна пребывала в седьмом десятке стран-импортеров меда. Как и в предыдущие годы, в 2018 году российские компании импортировали небольшие партии фасованного меда из стран ЕС и поставляли его преимущественно в торговые сети Москвы и Санкт-Петербурга [8].

Лидерами в поставках меда в Россию были Австрия (80 тонн), Франция (14 тонн), Киргизия (12 тонн) и Грузия (6 тонн). Более мелкие партии меда, объемом в 1-5 тонн поставили Венгрия, Казахстан, Австралия, Эстония, Германия, Узбекистан, Армения и Италия. В этом представленном ITC списке экспортеров меда в Россию отсутствует Китай, но китайская статистика сообщает, что в 2018 году Китай поставил в Россию 16 тонн меда (в 2017 году - 0) [8].

В целом, можно резюмировать, что состояние российского рынка меда зависит от двух основных факторов - развития пчеловодства в стране и ситуации на мировом рынке меда. Количество пчелосемей, рост цен на внутреннем рынке, популяризация отрасли пчеловодства, снижение использования ядохимикатов на полях сельскохозяйственными организациями, методы борьбы с заболеваниями пчел - все это факторы, влияющие на объемы производства меда в России. При этом не следует забывать о государственной поддержке этой отрасли для разных организационно-правовых форм хозяйствования, об установлении барьеров для попадания на рынок некачественного меда, о методах контроля за производителями и торговыми сетями.

Выход российских производителей на мировой рынок обусловлен прежде всего качеством меда. И повышение качества может обеспечить значительное увеличение поставок меда в другие страны. Для России экспорт меда - крайне перспективное направление для развития поставок несырьевых товаров за рубеж [9].

Смоленцева Елена Викторовна,

старший преподаватель кафедры экономики и менеджмента, Федеральное государственное бюджетное образовательное учреждение высшего образования «Вятская государственная сельскохозяйственная академия», РФ, г. Киров Smolentceva Elena,

Московский экономический журнал 2019 г